Новости рынков |Банк России настраивает регулирование рыночного риска кредитных организаций - новые подходы начнут применять с 1 июля 2024г

- 07 июня 2024, 11:59

- |

Основная новация — исключение из расчета рыночного риска производных финансовых инструментов (ПФИ), предназначенных для покрытия рисков банковского баланса, например риска убытка от изменения процентных ставок. Это снизит нагрузку на капитал банков и будет способствовать дальнейшему развитию практик хеджирования рисков.

Одновременно повышаются требования к качеству хеджирующих ПФИ, что поможет исключить практики занижения оценки рыночного риска. Аналогичные нормы и критерии качества ПФИ уже предусмотрены для расчета открытых валютных позиций.

Эти изменения обсуждались с банковским сообществом при оценке регулирующего воздействия в 2023 году, ее результаты учтены в итоговой настройке регулирования.

Новые подходы к расчету рыночного риска банки начнут применять с 1 июля 2024 года, кроме норм о качестве хеджирующих ПФИ, которые станут обязательными с 1 октября 2024 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Goldman, JPMorgan разошлись во мнениях из-за повышения ставки в России — Bloomberg

- 06 июня 2024, 18:22

- |

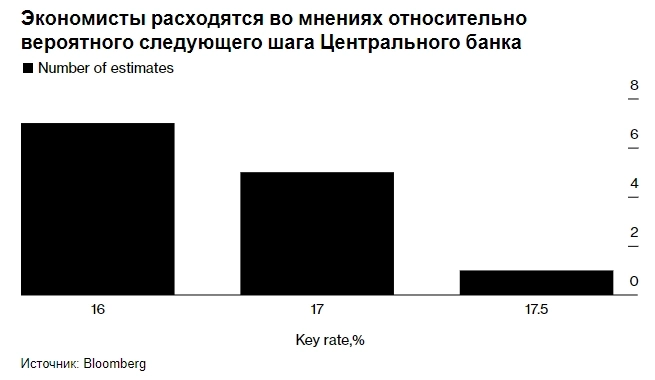

После трех решений, когда аналитики были единодушны, узкое большинство, в том числе JPMorgan Chase & Co. и HSBC Holdings Plc, ожидает, что Банк России сохранит ключевую ставку без изменений на уровне 16% в пятницу.

Остальные аналитики, опрошенные агентством Bloomberg, ожидают повышения ставки на 100-150 базисных пунктов. Экономисты Goldman Sachs Group Inc. отменили свое решение о приостановке, присоединившись к Barclays Plc и Bloomberg Economics в прогнозировании повышения ставки до 17%.

“Внутренний спрос не демонстрирует признаков охлаждения”, — говорится в отчете аналитиков Goldman, включая Клеменса Грейфа. “Инфляционное давление продолжает подпитываться большим разрывом в объеме производства, вызванным мягкой фискальной и денежно-кредитной политикой в прошлом году”.

( Читать дальше )

Новости рынков |Доля клиентов с пробными счетами (менее 10 тыс руб) на Мосбирже по итогам 1кв 2024г осталась на уровне 88% — "Обзор ключевых показателей брокеров" Банка России

- 06 июня 2024, 14:59

- |

ОБЗОР КЛЮЧЕВЫХ ПОКАЗАТЕЛЕЙ БРОКЕРОВ Банка России

Информационно-аналитический материал — 1 квартал 2024 года

- Количество розничных инвесторов достигло 31,1 млн лиц, что составляет 41% экономически активного населения страны.

- Общий объем активов физических лиц у брокеров вырос за квартал с 9,2 до 9,9 трлн руб

- Нетто-взносы физических лиц в I квартале 2024 г. составили 249 млрд руб., около двух третей этой суммы приходится на средства квалифицированных инвесторов.

- Квартальные темпы прироста клиентов на брокерском обслуживании снизились до минимального уровня за последние шесть лет из-за насыщения клиентской базы.

- Доля клиентов с пробными счетами (менее 10 тыс руб) по итогам I квартала 2024 г. осталась на уровне 88%

— Средний размер счета физических лиц – резидентов на брокерском обслуживании увеличился за квартал с 236 до 242 тыс. руб., а без учета пробных счетов – с 1,9 до 2 млн рублей.

( Читать дальше )

Новости рынков |Глава ВТБ Андрей Костин ожидает повышения ключевой ставки ЦБ 7 июня — ТАСС

- 06 июня 2024, 12:48

- |

Новости рынков |Кредиты берут оптимисты — глава ЦБ Набиуллина

- 06 июня 2024, 11:46

- |

«Кто берет кредиты? Всегда оптимисты», — заявила глава ЦБ РФ Набиуллина.

«Казалось бы, это парадокс, но действительно люди берут кредиты от плохой жизни, когда не хватает доходов, и от хорошей жизни тоже — от того, что за счет будущих доходов, в которых они уверены, они могут профинансировать улучшение жизни сейчас», — добавила глава ЦБ.

ЦБ видит тенденцию роста кредитов у людей с низким уровнем дохода.

tass.ru/ekonomika/21012749

Новости рынков |Главными задачами для развития российской экономики являются развитие рынка капитала, обеспечение открытости и удержание лидерства в технологической сфере — Набиуллина

- 06 июня 2024, 10:42

- |

Первое — это развитие рынка капитала, потому что я убеждена, что без развития рынка капитала у нас только одна альтернатива — увеличение роли государства, субсидий и так далее. Второе направление — это обеспечение открытости нашей экономики. Несмотря на санкции, мы должны быть интегрированы в мировую экономику с теми, кто на это готов. И третье — это удержание лидерства в технологическом развитии финансовой сферы.

t.me/kommersant

Новости рынков |ЦБ зафиксировал рост трудностей со сделками в нацвалютах дружественных стран — Газета.ру со ссылкой на "Обзор финансовой стабильности" Банка России

- 26 мая 2024, 20:11

- |

«Наблюдавшаяся с 2022 года положительная динамика корреспондентских отношений в валютах дружественных стран замедлилась из-за санкций США, принятых в декабре 2023-го и осложнивших взаимодействие российских банков с кредитными организациями ряда дружественных государств», — говорится в обзоре ЦБ.www.gazeta.ru/business/news/2024/05/26/23101585.shtml

www.cbr.ru/finstab/review/

Новости рынков |Слабый рубль - это отражение излишнего роста цен — зампред ЦБ РФ Алексей Заботкин

- 25 мая 2024, 12:48

- |

Долгосрочный рост цен — это не результат падения курса рубля. Как раз наоборот, слабый рубль — это отражение излишнего роста цен. Это лишь оперативный индикатор, «лакмусовая бумажка» устойчивой инфляции. Да, люди замечают, что цены двигаются вверх за курсом доллара, но это часто является логической ошибкой. Ещё в античности было подмечено: «после этого» — не всегда значит, что «из-за этого».

aif.ru/money/economy/stavka-ekonomike-ne-pomeha-v-cb-otvetili-na-ostrye-voprosy-o-roste-cen

Новости рынков |Временный период высоких ставок - в интересах всего общества. Это нужно, чтобы достичь низкой инфляции — зампред ЦБ РФ Алексей Заботкин

- 25 мая 2024, 12:44

- |

Спрос на товары и услуги очень сильно вырос, а предложение по целому ряду причин за ним не поспевает. Производители и продавцы всегда реагируют в таких случаях одинаково: повышением цен. Если заёмные деньги оставить дешёвыми, то спрос ещё сильнее опережал бы предложение. Поэтому временный период высоких ставок — в интересах всего общества. Это нужно, чтобы достичь низкой инфляции.

Мы в Центробанке не просто верим в то, что можно вновь достичь инфляции 4% в год. Мы понимаем причины роста цен и знаем, какие механизмы позволяют его сдерживать.

Новости рынков |Жесткая ДКП существенно не повлияла на устойчивость банков: их чистая процентная маржа снизилась незначительно и составила по итогам 1кв 2024г 4,5% — Банк России

- 24 мая 2024, 15:12

- |

Жесткая денежно-кредитная политика существенно не повлияла на устойчивость банков. Их чистая процентная маржа снизилась незначительно и составила по итогам I квартала 4,5%.

Макропруденциальные меры ограничили закредитованность граждан.

Более подробно читайте в очередном «Обзоре финансовой стабильности».

cbr.ru/press/event/?id=18704

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс